会社の運転資金としてプールしていたキャッシュが、売上として戻って来た。しばらく使うあてもないので、ノーロードの投資信託にでも預けておこうと思う。

いろいろ忙しくて2年間リバランスもせず放置しておいたiFreeのインデックスファンド。久々に中身をチェックしてみたら、新興国株式のは実質コストが1%以上と判明してひどい評判になっていた。

この2年でさらに手数料の安いファンドがいろいろ出て来たようなので、自分的にベストな投資先や資産構成比率をあらためて考えてみたい。

iFreeを2年運用してそこそこ儲かった

ここ2年、世界景気は全体的に上り調子。適当に分散投資した投資信託も、パフォーマンスはまちまちだがどれも値上がりしていた。

まとまった元手があったので、セオリー通りなら投資信託でなくETFを一括購入すれば、信託報酬の手数料分、パフォーマンスが上がったはずである。ただ当時は価格が割安かわからなかったのと、ドルコスト平均法を一度試してみたかったので、一年くらいかけてファンドに積み立てる方法を選んでみた。

結果的に価格は単調増加だったので、最初に一括投資するよりトータルリターンは低くなった。また、iFreeの中でも8資産バランスに半分くらい割いたが、成長著しかった米国株中心のNYダウや外国株式インデックスに集中投資していれば、利回りは増しただろう。

後から振り返れば何とでもいえるが、全体としてはこの2年でTOPIXと同じ20%くらい値上がりしたと思う。

さらに手数料の安いファンドが続出

余剰資金はまたiFreeにでも注ぎ込もうと考えていたところ、2018年は各社インデックスファンドの勢力図ががらっと変わってしまったようだ。

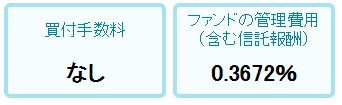

投資信託を買い始めた2016年10月時点では、大和投資信託のiFreeシリーズが最新で、ほぼすべての資産分野で手数料最安を誇っていた。当時は資産総額が大きい以外に魅力を感じなかったeMAXISやニッセイが、その後大幅に手数料を下げてiFreeより安くなっている。

iFree自体も2017年9月に信託報酬を引き下げたようだが、2018年8月時点では他社商品に水をあけられている。そして驚いたのは、iFreeのうち新興国株式インデックスの実質手数料が、税抜で1.24%もあると判明して評判がガタ落ちしていたことだ。

iFree新興国株式の実質コスト問題

新興国株式の基準価額自体は2018年に入って調整局面に入ったものの、2年前よりはまだ高い水準にあったので特に問題視していなかった。ところがインデックスファンドのメリットなはずの信託報酬が、アクティブファンド並みに1%を超えるとなれば、事情が違ってくる。

仮に同じ資産クラスを扱う別の商品より手数料が0.8%大きかったとしら、1,000万投資して8万円の損失になる。ETFの売買手数料なんかより、ずっと差額が大きくなる。そもそも長期運用を念頭に置いて、手数料の安さこそが魅力だったインデックスファンドなので、まるで詐欺にあったかのようだ。

一応原因を調べたところ、ベンチマークが他と違うスマート・ベータ型の指数なため、ややアクティブな運用になり手数料がかさむ、純資産額がまだ低いので保管費用や売買手数料が高くついた、新興国株式はもともと実質手数料が高くなりがちなど、もっともらしい理由がわかってきた。

運用報告書を細かく分析する知識はないので、ほかサイトの情報を集約すれば以上のとおりだ。見かけの手数料以外の実質コストなど、投信初心者は予測しようがない。運用報告書が出るまで新商品は様子見、純資産額が大きい商品を選んだ方がベター、という一般論はわかってきた。

ファンド乗換時の課税が気になる

iFreeの新興国関連がMSCIエマージング・マーケットでないマイナーなベンチマークを参照していることは、発売当時から話題になっていた。多少はリスクを取ってスマート・ベータな指数というのもおもしろそうに見えたが、手数料が上がるとなれば話は別だ。

この分野ではすでにeMAXIS Slim、ニッセイファンドが手数料でiFreeを下回っているおり、前者は資産総額も桁違い。どちらもノーロードで解約時の手数料がかからなければ、スワップするのはノーリスクなはずなので、さっそく乗り換えたい。しかし、ここで問題なのが所有ファンドの含み益に課税されることだ。

もしかするとノーロードでも売買の「隠れコスト」が存在するかもしれないが、調べた限りはなさそうだ。ただし、売却時に利益に対して一律課税される2割分は、1%以下の信託報酬に比べれば異様に高い出費といえる。

所得控除をさらに増やす案

試しに買ってみたiFree TOPIXは他社商品と手数料がさほど変わらない。iFree NYダウ・インデックスも他で取り扱いの少ないベンチマークなので、残しておいてもいいと思う。

まずはiFreeの新興国株式を再優先で手放したいが、それを一部に含んでいる8資産バランスもいずれ解約したい。どちらもそれなりの金額を投資していたので、結構な利益が出てしまっている。

儲かっていること自体はうれしいのだが、「所得控除で運用益を非課税にする」という実験のため、極力税金は払いたくない。今から控除を増やす手段として、小規模企業共済に加入したり前納すれば年末まで最高100万近く積めるだろう。ただし、この共済はいろいろな面でデメリットが大きかったので、再加入は躊躇している。

値下がりする前に売却すべきか

税金で出ていくお金は一方的な支出だ。それを避けるには、この先さらに新興国株が値下がりしたタイミングで商品を買い替えれば、納税額を減らせる。しかし値下がりするとわかっているなら、直ちに売却してから下がった局面で買い戻した方が、税引き後でもパフォーマンスは上だろう。

10%の売却益なら税引き後は8%の利益、5%の売却益なら4%の利益…どう考えても早めに利益確定した方がお得だ。しかし、「意地でも税金を払いたくない」というポリシーが邪魔して、合理的な選択ができない。

いろいろ不利な点を含めても、小規模企業共済を駆使して控除額を増やした方がいい可能性も出てきて、20年後の利回りや退職時の税金まで試算してみた。しかし、多少の納税は甘受してでも掛金相当分を自前で運用した方が、やはりトータルの利回りは大きい気がする。

利益確定=課税決定というデメリット

とりあえず課税と意思決定を両方繰り延べするということで、今年の控除枠残り分だけファンドを解約するという結論に落ち着きそうだ。別途運用している国内株・REITの配当・売却益と合わせて、ファンドの解約口数は慎重なシミュレーションが必要になる。逆に年末、マイナスの銘柄を売却して損益通算する可能性もある。

所得ゼロなら基礎控除・DC掛金・最低等級の社会保険料だけでも年間70万は控除枠が浮くので、この分だけ少しずつ解約して無税で現金化していくのが理想的だ。ただし、このまま複利で基準価額が増えていくのは期待通りだが、どこかで控除額が足りずに納税するしかない局面が出てくるだろう。

税金のことを考えると、なぜか利益確定が損切りと同じ意味合いに思われてくる。いずれ税金を払うしかないなら、手数料の高いiFree商品はすぐ売却して、他のファンドに移し替える方が正しいのだろう。

ニッセイ vs eMAXIS

iFreeをミニマムコストで解約できたとして、次の問題はどの商品に再投資するかだ。これを機会にポートフォリオのリバランスを試してみたいが、どの資産クラスでもiFreeより安いファンドが複数あり、実質コストも不明だったり評価もまちまちだ。

ここ2年間のトレンドを見ると、すぐにまた最安の商品が出てきたり、既存ファンドの値下げがあってもおかしくない。iFreeが出た2年前の時点で「インデックスファンドの手数料競争は最終局面に入った」といわれていたが、まだまだ底は見えないようだ。

三菱UFJ国際投信のeMAXISシリーズなどは、手数料を下げる代わりに新商品を出して併存させる手口が嫌らしい。人間には現状維持バイアスが働くので、今回の自分のように課税繰り延べも検討したうえ、割高商品を放置する顧客も出てくるだろう。3年くらいしたら、性懲りもなく「eMAXISウルトラスリム 手数料0.01mg」なんて、タバコみたいな新商品が出そうに思う。

一方、ニッセイのファンドは既存商品を手数料値下げして更新してくれるのがありがたい。長期運用スタンスの消費者にとっては、買い替えずとも勝手に改善されていくので、安心して預けていられる。

価格競争が激化しすぎて採算が取れず、繰上償還されるファンドが出てくるかもしれない。買い手からすればニッセイの方に誠意を感じるが、売り手側からすればイーマクシスのやり方の方が安泰だろう。ほかにもベンチマークから配当が除かれていたり、手数料の安さ以外はキナ臭いeMAXISだが、総資産額の推移を見ると安定して資金流入しているようだ。

ファンド・オブ・インデックスファンズ

結局長期的にはどのファンドが当たりかわからないので、思い切って世の中すべてのインデックスファンドに分散投資した方が勝率は上がるかもしれない。なんならアクティブファンドも含めて、楽天証券で買えるすべての投資信託を少しずつ買い集めるとか、やってみたい気もする。

eMAXIS Slim全世界株式(3地域均等型)などは、バランスファンドなのに各資産、個別に買うより手数料が安いという逆転現象まで生じている。株式市場と同様に「何が起こるかわからない」投資信託市場においては、自前のファンド・オブ・インデックスファンズこそが最高のソリューションとも考えられる。

たとえ同じアセットクラスでも、見込みがありそうな商品に複数分散投資しておいた方がいいだろう。iFreeのように選択を誤ったとしても、売却時の含み益課税リスクを分散できる。商品が増えるとリバランスがめんどうだが、エクセルで国・資産ごとの分配計算式をつくっておけば、現状の投資比率は概算できそうだ。

インデックスファンドに投資したい人は、もともとリスク回避志向だと思う。運用コストがたいして変わらないなら、複数商品に分散投資して個別のリスクを極小化するという戦略はまさに狙い通りだ。いずれどこかの会社が、手数料据え置きで「全世界全資産全インデックスファンド」のようなメタ商品を開発してくれたら便利だと思う。