別表2と別表15に引き続き、別表5の作成に入る。別表5は1と2を使うが、順序は逆に2から記入するとスムーズだ。税額が確定したら決算書を修正して、科目残高を内訳書に転記しつつ検算を行う。

別表5(2)…租税公課

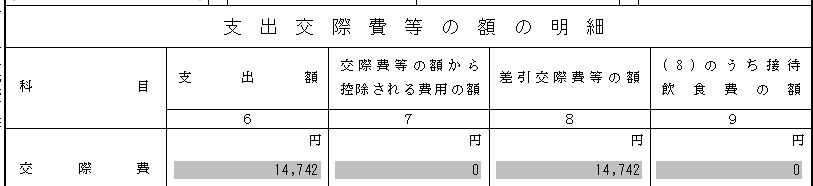

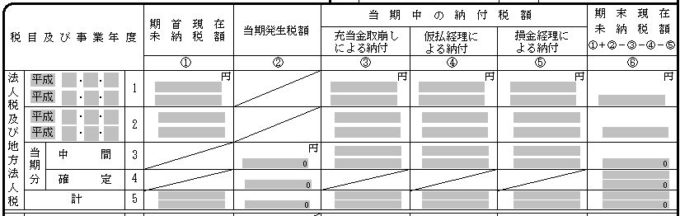

別表5-2「租税公課の納付状況等に関する明細書」は、今回納めるべき税金の計算に使う。赤字でも道府県民税と市町村民税は均等割りが発生するので注意が必要。また、前期分の未納税額も計算する必要がある。

上段の法人税は赤字続きならすべてゼロでOKだ。「当期分」の「中間」「確定」、「期末現在身納税額」も0、0、0…で完了。

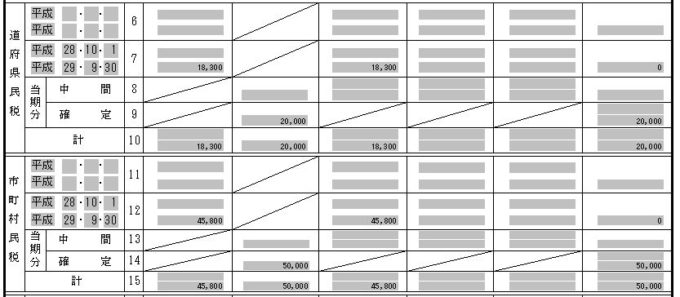

道府県民税は、まず前期の事業期間で未納計上した額を埋める。昨年はたまたま営業期間が11か月だったので、端数は切り捨ての均等割18,300円で済んだ。これを「期首現在未納税額」と「充当金取崩しによる納付」にそれぞれ記載して期末は0。一方「当期発生税額」は「確定」の欄に、今回発生した20,000円の均等割分を書く。合計して期末の未納税額は20,000円。

市町村民税も金額は異なるが書き方はまったく一緒だ。前期が11か月分で45,800円。今期は50,000円。合わせて70,000円の地方税納付となる。

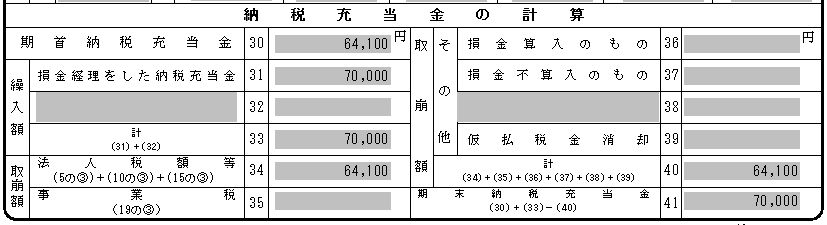

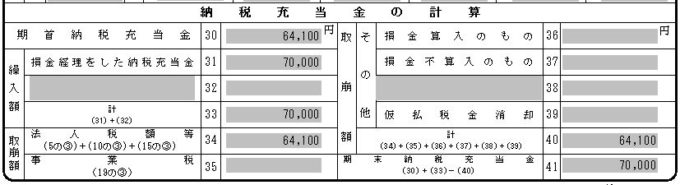

一番下の「納税充当金の計算」は、まず「期首納税充当金」に前期の未納額合計64,100円を入力。「繰入額」の「損金経理をした納税充当金」に今期の70,000円。取崩額に前期分、最後の「期末納税充当金」に今期分を入れれば作成完了。

別表5(1)…利益積立金

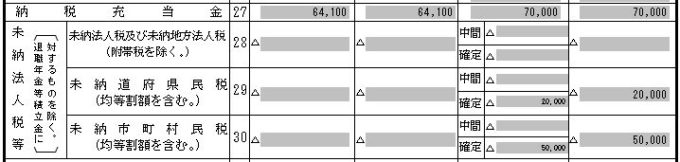

税金つながりで別表5-1「利益積立金額及び資本金等の額の計算に関する明細書」も続けて作業してしまおう。下の方、「納税充当金」に、先ほど計算した期首の額64,100円を書き、その右の「当期の増減~減」に同額を記載。「増」とその右欄に今期発生の70,000円を記載。来年はここがすべて70,000円通しになるはずだ。

その下、「未納法人税等」は道府県民税と市町村民税の「確定」に20,000円と50,000円を記入。最上段の「利益準備金」や最下段の「差引合計額」は、別表4あたりから自動計算されたように思う。もし最後に空欄になっていたら、適当な数字を転記すればよいだろう。

その下にある「資本金等の額の計算に関する明細書」は、当社の場合、当期の増減もなくすべて1円。

とりあえず2年会社を運営して、資本金1円でも業務に支障は出なかった。もしかすると取引先に与信調査されたりしたかもしれないが、元手が少ないからといって断られるようなケツの穴が小さい相手はこちらから願い下げだ。

未払法人税等の仕訳追加、決算書確定

さてここでいったん別表を離れて、決算書の見直し・確定に着手する。未納税額が確定した時点で、仕訳を1件増やす必要があるからだ。

フリーウェイ経理Liteを立ち上げ、最終日に以下のような仕訳を入れる。

法人税等/未払法人税等 70,000 (適用)法人都民税・市民税均等割

![]()

そして決算書のPDFを書き出し直し、今期の最終版とする。PDF化した決算書からe-TaxソフトのBS/PLに数値を手入力しなければならないのが、無料版の限界だ。しかし、毎年10万とか20万も税理士や有料サービスに払うくらいなら、自力で取り組む価値はある。

内訳書…預貯金、仮受金、借入金、役員報酬の4枚

決算書に添付する科目の内訳書も、e-Taxソフト内で作成できる。様式はいくつもあるが、今回の申告に必要なのは4枚程度だった。まず「預貯金等の内訳書」に各銀行口座の口座番号や残高を入れる。

今はゆうちょ銀行と三菱UFJ銀行に2つ口座を設けて、共済や保険料の引き落としに使い分けている。預貯金の合計額がBSの流動資産~現金・預金と一致しているか確認すれば、決算書の検算も兼ねられる。

「借受金(前受金・預り金)の内訳書」は、1か月分の社会保険料預り分だけ記載する。下欄の源泉所得税も、今期は給与6万だったので必要ない。預り金の金額は1万円程度と小さいが、

ただし、役員、株主及び関係会社については、期末現在高が50万円未満であってもすべて各別に記入してください。

とわざわざ注釈があるので、申告しておいた方が無難だろう。

そういえば納期特例分の所得税徴収高計算書を、7月に出すのをまた忘れてしまった。たしか税額ゼロでも出さないといけないはずだが、ついつい忘れてさぼってしまう。提出が遅れても元々金額ゼロだから延滞税が発生するおそれもない。12月の期限にまとめて1年分出せばよしとしよう。

「借入金及び支払利子の内訳書」については、代表社員への巨額の債務を告白しなくてはならない。「借入理由」の欄は適当に運転資金とでも記入して、担保もなし。利子も取らない寛大な社員様に感謝しよう。こちらも借受金と同様に「役員…は50万円未満でも記入」とあるので、微細な借入額でも届け出しておく必要がある。

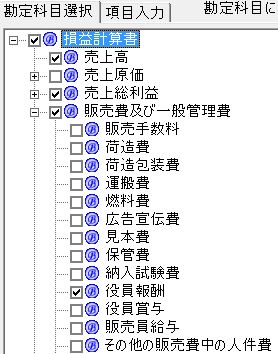

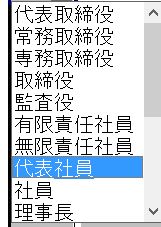

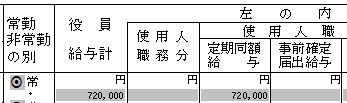

「役員報酬手当等及び人件費の内訳書」は、今期の給与総額6万×12か月=72万円を各欄に記載する。役職名はプルダウンするとちゃんと「代表社員」が選べる。

今は賞与も出していないので、事前確定届出も行っていない。

全額「定期同額給与」の欄に記載して、ほかの役員も従業員もいないので、1行で完了。

ほかに必要そうな内訳書

ほかにも会社によって、売掛金・買掛金や固定資産があれば、内訳書を作成する必要があるだろう。今は自宅兼事務所の家賃も金額が小さく、ポケットマネーで払っているので申告の必要がない。

「雑益・雑損失等の内訳書」くらいは作っておいた方がよかったかもしれない。ただし中身は銀行預金の利子数円程度なので、どうでもいいだろう。そもそも金額が小さすぎるので、控除や還付の手続きすらしていない。昨年はそれでも税務署から何も言われなかった。この手続きに関しては「道端に落ちている1円を拾う」よりコストが高いと感じる。

メインの別表に比べると、内訳書はついつい軽視してしまいがちになる。わずか数円の雑益でも、きちんと中身を説明しておけば税務署の印象がいいかもしれない。今年の申告はもう済んでしまったので、追加で提出するほどでもない。来年はきちんと用意してみようかなと思う。