所得が低ければ、国民健康保険料の7割軽減、国民健康保険の全額免除を受けられる個人事業の方が有利とわかった。さらに赤字の均等割7万を考慮すると、株式会社や合同会社より年間30万以上も税金・保険料を浮かせられる。

あくまで「税金・保険料の最小化」を目指した思考実験なので、まともに商売をする気があるなら法人化した方がいい面も多い。個人事業に比べた法人のメリット・デメリットについて、あらためて整理してみた。

法人のメリット

①他社と取引しやすい

よく言われる話だが、普通にビジネスする上では個人事業より法人の方がとおりがよい。契約書の作成、与信調査、あらゆる面で手続きが楽になる。

取引先が個人事業だと病気や不測のトラブルで契約履行してもらえない不安があるが、一応会社なら組織としてフォローしてくれそうな安心感がある。一人会社でも打ち合わせにダミーの社員でも連れて行けば、お客さんの信用度アップを図れる。

まともに事業を手掛ける気があるなら、合同会社でいいから法人をつくっておいた方がスムーズだ。昔より知名度も上がってきたので法人間の取引でも十分通用する。株式会社という見栄を張らなければ、設立費用が安い合同会社で十分だ。

②出張手当を経費化できる

給与や保険料をミニマムに抑えれば、当然会社の内部留保が増える。これを個人の財布に無税で移す方法を考えてきたが、やはり無難で取り入れやすいのは出張手当と旅費の概算払いだろう。会議費や交際費より透明度が高く、金額のインパクトも大きい。

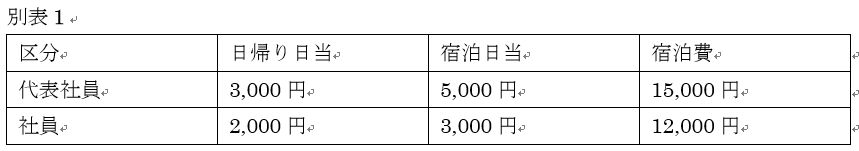

当社では世間的な相場から、会社代表で日当5,000円、宿泊費15,000円を旅費規程に定めている。カプセルホテルやゲストハウスの格安宿に泊まれば、1泊で1.5万円は浮かせられる。

年間数十日、趣味と実益を兼ねて安宿を渡り歩けば、それだけで多額の経費を計上できる。

③赤字の繰越が9年

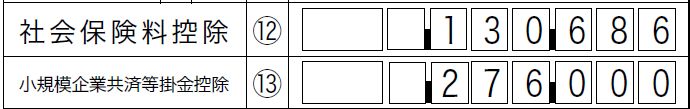

個人でも法人でも、予想外に売上が立ってしまった場合は、中小企業倒産防止共済で課税を繰り延べできる。早い段階で月額掛金を最高20万円まで上げ、翌期の掛金も前納すれば480万近く経費を積める。

40か月の納付期間を満たして共済掛金を満額取り戻すのに、個人事業主・青色申告の欠損金繰越3年間というのは心もとない。法人なら9年繰越しできるので、その間に経費を積み上げ、共済の解約金と相殺できる。

共済で最高800万まで簿外資産を築いたとして、毎年100万赤字を9年繰越せば無税でロンダリング可能。言い方は微妙だが、中小機構の制度を活用した完全クリーンな節税手法だ。

④社会保険の扶養は増額なし

単純に保険料を計算すれば国保が有利だが、社会保険の持つ絶大なメリットが「扶養」という概念だ。国保や国民年金は世帯の頭数で保険料負担が増えるが、社会保険なら妻や子供をどれだけ扶養しても料金定額である。

もし結婚していれば、奥さんを非常勤役員にして扶養。最低1等級の保険料で2人分カバーしながら、将来老齢基礎年金をダブルでもらえると非常に有利だ。

常勤役員の夫は等級を抑えるために給与を減らしたいが、被扶養者の収入上限も下がってしまう。そのあたりは売上額と相談して、納税・保険料シミュレーションが必要になるだろう。

⑤退職金を出せる

報酬を抑えて会社に残した利益を、出張手当で地道に個人に移していくというのは無難な戦略だ。しかし、それでも引き切れないくらい内部留保がたまったとしたら、最後の手段として退職金がある。

仮に50年会社を続けたとする。退職所得控除額は800万円+70万円×30年=2,900万円。これを引いた額からさらに1/2されるので、もし5,000万円の退職金を支払ったとしても2,100万円/2×税率20%(住民税含む)=210万円(概算)の納税で済む。

退職金については、税金以外に「社会保険料を取られない」というメリットがある。可能な範囲で月々の報酬は低くおさえ、その他の節税手法を駆使して会社に内部留保を残し、最後に退職金で支給するのが合理的に思われる。

法人のデメリット

①税務申告の手間

個人事業に比べると、法人の確定申告は複雑だ。会計ソフトを使って同じ複式簿記を行っていたとしても、申告に必要な書類が倍以上ある。中でも決算書から別表をつくるのが難しく、一般的には税理士に依頼すべき作業となっている。

日々の仕分けは自分でソフトに入力したとしても、顧問料や申告作業で年間10万は手数料を取られるだろう。これが法人成りをはばむ大きなデメリットのひとつと思う。

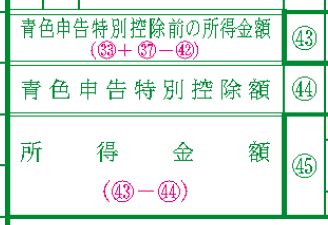

試行錯誤して、自分で法人の税務申告する手順をまとめてみた。有料の税務ソフトを使わずとも、国の提供しているe-Tax・eLTAXソフトを使えば無償で済ませられる。赤字だったので書類作成が少なく済んだが、今後利益が出たり消費税を納めるようになったら、手間は増えると思う。

申告作業にかかる数日間と、記入漏れ・間違いのリスクを考えると、素直に税理士に依頼して本業に専念した方がベターかもしれない。

②変更登記にお金がかかる

会社の住所を変更する場合、法人であれば変更登記で3~6万(法務局の管轄が変わる場合)の費用がかかる。代表者の住所変更は1万円。

個人事業であれば、税務署に書類を届けるだけで、無料で引っ越しできる。バーチャルオフィスやシェアオフィスでも、いったん事務所を登記してしまうと移転に費用がかかる。自分の住所もうかつに移せない。これも法人のデメリットだ。

結論:売上と扶養でケースバイケース

毎年数100万以上の売り上げが立つ見込みで、節税効果を重視したいなら、法人化が得策といえる。変更登記や住民税均等割の出費を差し引いても、出張費や退職金を経費化して税金を減らせるメリットの方が勝るだろう。逆にきわめて低所得かつ国民健康保険・国民年金の軽減・免除を目指すなら、個人事業の方が出費は少ない。

また、扶養家族がいる場合は、法人化して社会保険に加入した方が保険料は安く済む。報酬・等級を低く抑えても、扶養者の頭数によらず保険料一定というのは、すばらしいメリットだ。

過去に個人事業と法人を両方維持して「いいとこ取り」しようと思ったが、税務署から指摘が入って継続困難だった。結局、継続的な売上見込みと扶養の有無によって、どちらか最適な方を選ぶしかないのだろう。

法人はいったん立ち上げてしまうと、廃業するにもお金がかかる。「休眠→みなし解散」で回避できるかもしれないが、試したことはないのでわからない。その点、個人事業は無料で開業/廃業できるのもうれしい点だ。