e-Taxソフトを用いて無料で法人税申告。

いまいちわかりにくい別表5(1)と(2)の書き方をまとめてみた。赤字決算の場合は、必要な欄に法人住民税均等割の7万円を入れるだけでほぼ完了する。

税金納付は納税充当金で

『法人税申告書の書き方がわかる本』によれば、税金の支払いには以下の3つの方法がある。

- 納税充当金を取り崩してあてる方法

- 損金経理による方法

- 仮払経理による方法

中間申告のない赤字法人で、法人住民税の均等割に関しては1の「納税充当金を用いた方法」が簡単だ。期末に未払法人税を計上しておいて、翌期に納めたら相殺する仕訳を入れればよい。

納税充当金方式を選んだ場合、会計ソフトに入れる仕訳は以下の2行になる(9月末決算で、11月末の納付期限ぎりぎりで納めた場合)。

- 決算日(今期):9/30 法人税等/未払法人税 70,000円

- 納付日(翌期):11/30 未払法人税/現金や預金など 70,000円

損金経理や仮払経理に比べると、納税充当金は期末に未払法人税を負債として計上するのでわかりやすい。会社側で控除した従業員の社会保険料や源泉所得税を、いったん「預り金」とするのと同じやり方だ。

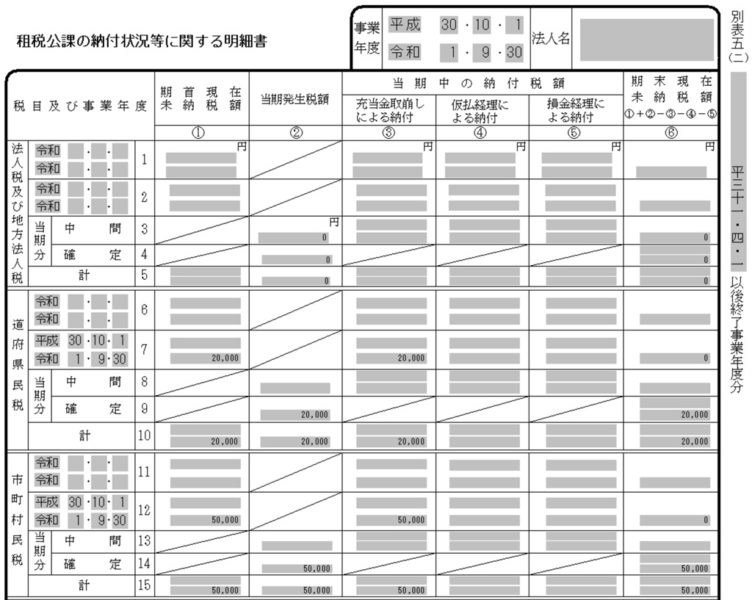

別表5(2)の記入方法

赤字決算の法人住民税を納税充当金で処理する場合、別表5(2)の上部は以下のようになる。

東京都の23区外であれば、均等割の7万を道府県民税(都税)20,000円と市町村民税50,000円に分けて書く。上の見出しで「期首現在未納税額①」の列は、前期の「期末現在未納税額⑥」列をそのまま転記する。

前期も赤字なら①は20,000円+50,000円=70,000円。例外として、会社設立1期目で会計期間が丸一年なかった場合は、月割りの半端が額になる(たとえば11か月間なら均等割は18,300円+45,800円=64,100円)。

「当期発生額②」と「充当金取崩しによる納付③」は今期分を2万と5万に分けてそれぞれ記入し、仮払経理・損金経理の④⑤は空欄のまま残す。

すると「期末現在未納税額⑥」は自動計算されて2万と5万。翌期はこれをまた①欄に転記する。

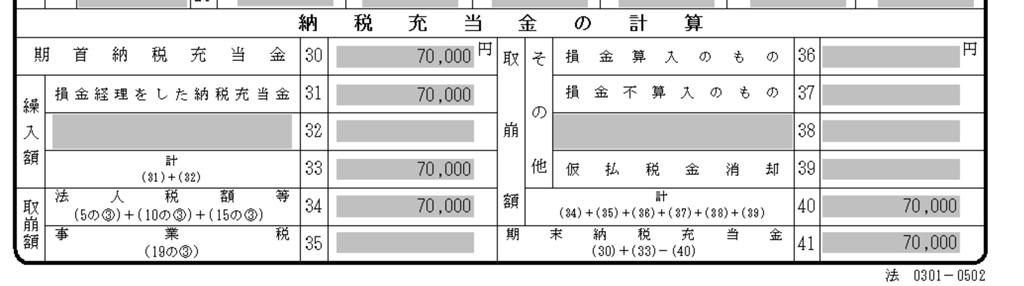

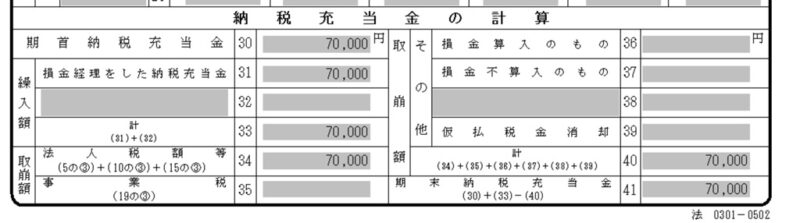

納税充当金の計算

別表5(2)下側にある「納税充当金の計算」も、赤字なら均等割の7万を書き込むだけ。

別表5(1)、納税充当金の計算

「期首納税充当金」は前期末に計上した未払法人税7万がそのまま入る。「繰入欄」は今期計上した納税充当金7万。「取崩額」には今期納めた前期分の均等割7万。

その結果、自動計算される「期末納税充当金」は7万となり、これが帳簿上の未払法人税と一致する。

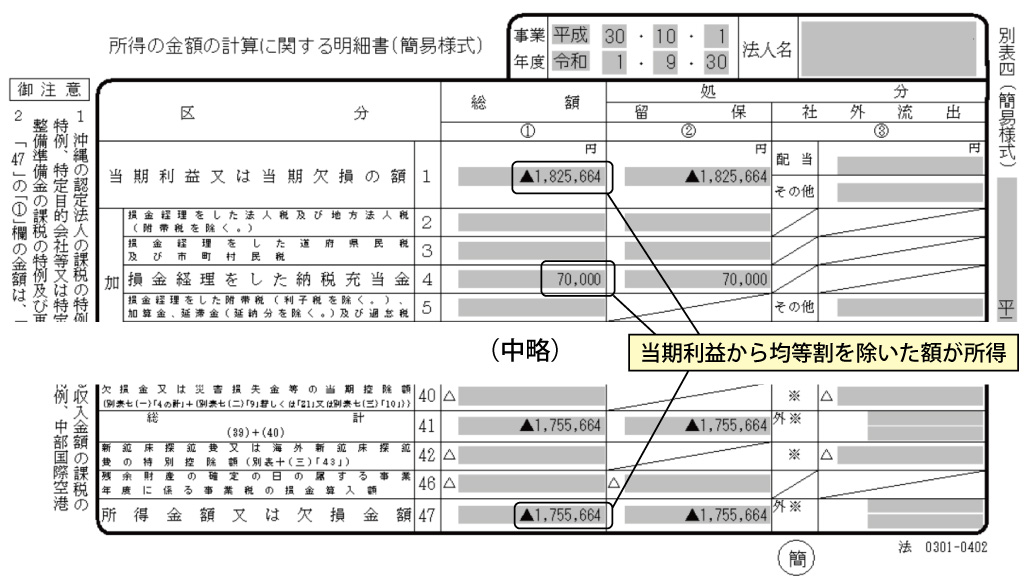

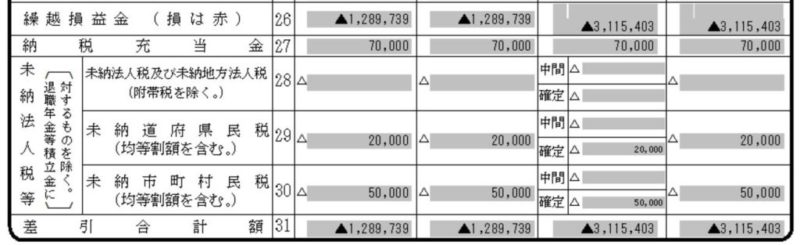

別表5(1)の記入方法

特に凝った経理をしていなければ、別表5-1の上側(利益準備金~未収還付○○税の欄)は書く必要がない。最低でも記入が必要なのは、その下の繰越損益金、納税充当金、未納法人税等の部分だけ。

別表5(1)、下側の記入方法

繰越損益金

別表5-2と同じく、「繰越損益金(損は赤)」行の「期首現在利益積立金額①」欄には前期の「差引翌期現在利益積立金額④」を転記する。

そして同じ行の「当期の増減…減②」には①の数値をそのまま入れ、「当期の増減…増③」には今期生じた額を入れる。

このうち繰越損益金の③は、税務のテキストによると株主資本等変動計算書の「繰越利益剰余金」を入れるように指示されている。これは貸借対照表における繰越利益剰余金を意味するので、決算書から数値を写せば完了。

納税充当金

次に「納税充当金」の行は、先に作成した別表5-2の下側から数字を転記する。期首①は期首納税充当金、減②は取崩額、増③は繰入額、差引④は期末納税充当金に相当する。

その下の未納法人税の欄は細かく分かれているが、赤字決算なら別表5-2と同じく、道府県民税と市町村民税しか使わない。

ここも期首①・増②・減③の欄に、上記「納税充当金」と同じ額を入れる。

③だけ中間/確定と2段に分かれているが、中間納付がなければ確定の方に全額書くだけ。すると差引④は自動計算される。

別表5(1)検算方法

別表5(1)の左側に「御注意」として検算方法が書かれている。文字が横になっていて読みづらいので、参考のため以下に転載しておこう(2019年10月現在)。

この表は、通常の場合には次の算式により検算ができます。

期首現在利益積立金額「31」①+別表四留保所得金額または欠損金額「47」-中間分、確定分法人税県市民税の合計額=差引「翌期首現在利益積立金額合計「31」④

別表五(一)より

3番目の項目「中間分、確定分…」だけ具体的な番号がないが、未納法人税等にある中間・確定の合計額を意味するものと思われる。

要するに決算書のBS純資産の部において、期首の利益剰余金に今期の欠損金と均等割を足すと、期末の利益剰余金に一致するという意味だ。

法人住民税の均等割は税務上の欠損金にカウントされないので、決算書の利益剰余金とずれていく。別表5(1)でその誤差を検算することができる。

別表5のチェック方法

別表5の(1)と(2)を最終確認するコツとしては、以下のように覚えておけばよいと思う。

- 別表5(2)の④列、繰越損益金と差引合計額=BSの繰越利益剰余金

(赤字続きならマイナスになる) - 別表5(2)の納税充当金④=別表5(1)の期末納税充当金=PLの「法人税、住民税及び事業税」=BSの「未払い法人税等」

(赤字の年なら均等割7万のみ)

別表5の2枚は、それぞれ前期の期末欄から当期の期首欄に転記する作業が発生する。そのため、もし前期の数字が間違っていたら、年を重ねるごとにますますずれていってしまう。なにか怪しいと思ったら、前年の申告書に戻って確認し直した方がベターだ。

一方、別表5の主要な数値が決算書と一致していれば、計算過程が間違っていても結果だけは合っているはず。

これまでわりと間違った書き方をして税務署に申告してきたが、特に修正や調査の連絡は来なかった。赤字の場合は均等割の7万だけきっちり納めていれば、申告を適当に済ませても特におとがめはないようだ。