役員が退任した場合、自分の会社以外に複数のところから退職手当をもらうことがある。

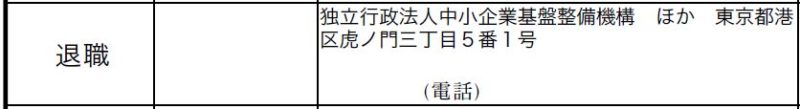

数年加入していた小規模企業共済を退職と同時に解約したため、準共済金に相当する解約手当金をもらえた。中小企業基盤整備機構(以下、中小機構)から退職金の源泉徴収票が届いたのだが、「確定申告等書作成コーナー」ではエラーが出てうまく入力できない。

国税庁に問い合わせたところ、e-Taxソフトの方を使うよう指示された。しかし他の確定申告内容がすべてやり直しになるので面倒だ。

よく考えると中小機構の源泉徴収票では、会社の退職金と共済金が合算されて両方の税金が徴収されている。会社側の退職金に関する源泉徴収票は捨てて、これ1枚入力すれば済むことに気づいた。

中小機構の源泉徴収票がわかりにくい理由は以下のとおり。

- 徴収票に記載されている勤続年数が、実際は「共済の加入年数」になっている

- しかし退職所得控除は1の加入年数ではなく、「退職所得の受給に関する申告書」で機構に届け出た会社の勤続年数から計算されている

- そもそも退職所得控除は会社側の源泉徴収に含まれており、中小機構の税額計算には適用されていない(そのため機構側の源泉徴収額が異様に大きく見えて、二重徴収と間違いやすい)

以上について徴収票の摘要欄に補足はない。

会社の退職所得については自分で摘要欄にコメントを補うと、「法第201条第1項第2号適用分」の場合に「作成コーナー」で発生するエラーを回避できる。

退職所得の入力を1枚にまとめて摘要メモを提出すれば、面倒なe-Taxソフトを使わずともブラウザ上で電子申告を済ませられた。

※以下は平成28年(2016年)分の確定申告に関する記事です。

(2020年2月11日更新)

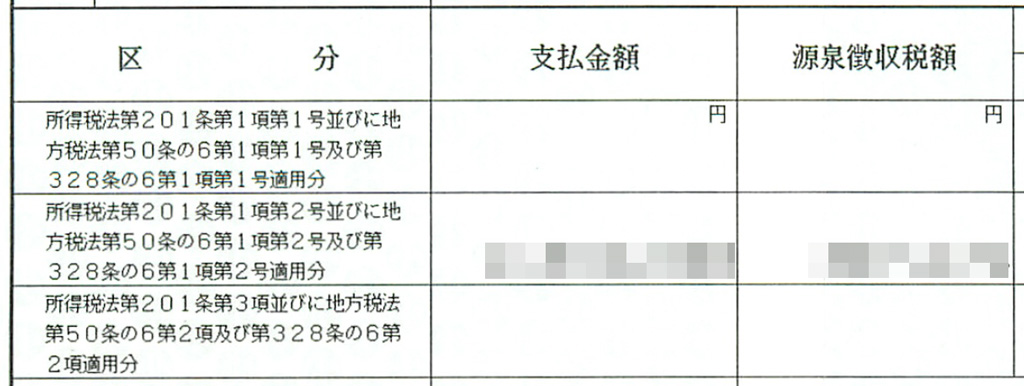

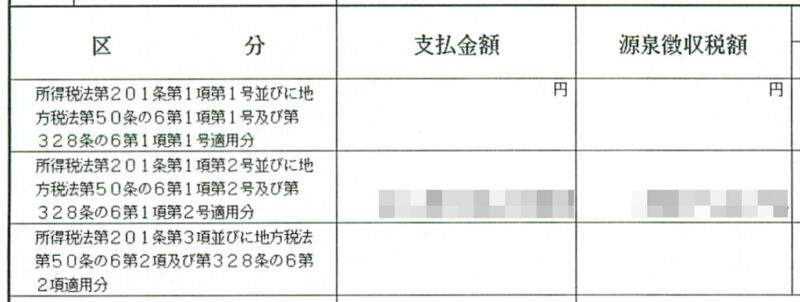

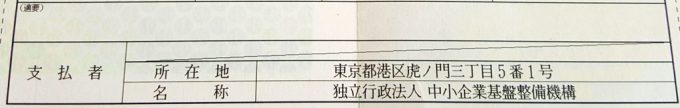

共済金(解約手当金)の源泉徴収票

例年どおりオンラインで確定申告を済ませたところ、中小機構から届いていた退職所得の源泉徴収票を入れ忘れていたことに気づいた。

昨年退職と同時に解約した、小規模企業共済の分だ。共済の退職手当については、しっかり分離課税のうえ源泉徴収されている。申告を忘れても延滞税など取られる心配はないだろう。

しかし額が大きいので、何か間違いがあって追納などペナルティーが生じると面倒だ。やはり確定申告をやり直して再入力しておきたい。

退職所得を複数入力できない問題

インターネット・エクスプローラーで国税庁の「確定申告等書作成コーナー」を立ち上げる。同サイトのバックアップファイル(.data拡張子)を読み込ませれば、申告完了時から作業を再開できる。

申告書B「分離課税の所得」の一番下に「退職所得」の入力項目がある。

会社側の退職金に関する源泉徴収票はすでに入力済み。給与所得の場合と同じく、「もう1件入力する」を選んで中小機構の追加分を入れてみる。

源泉徴収票を見ると、中小機構の退職手当は2段目の「法第201条第1項第2号並びに地方税法第50条の6第1項第2号及び第328条の6第1項2号適用分」に該当するらしい。

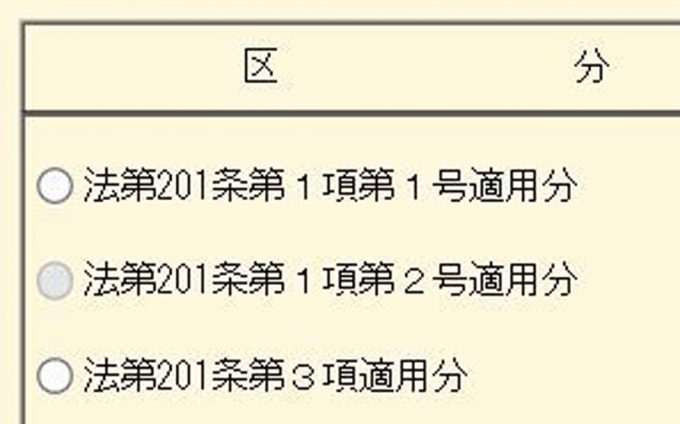

「作成コーナー」で区分を選ぼうとすると、なぜかこの選択肢がグレーアウトしていて選べない。

法第201条第1項第2号適用分が選べない

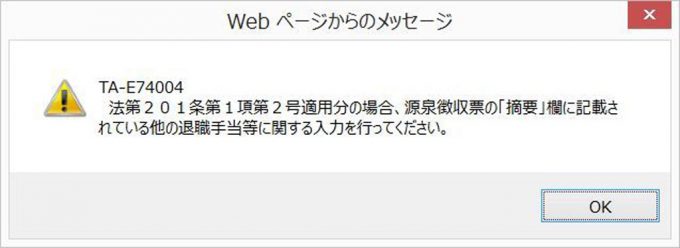

前の画面に戻っていろいろいじると、以下のエラーが出た。

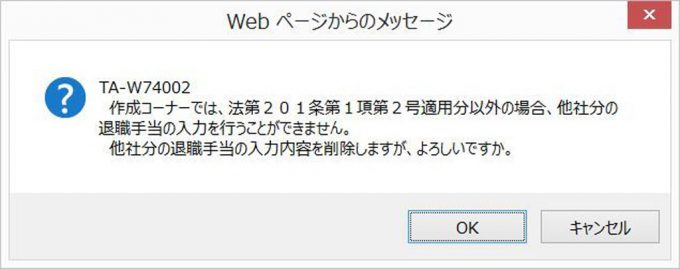

「TA-W74002 作成コーナーでは、法第201条第1項第2号適用分以外の場合、他社分の退職手当の入力を行うことができません」

文面がややこしいが、中小機構の分を先に入力して、2件目で会社分を入れればよいということだろうか。

そのとおりにやり直してみると、今度はこういうエラーが出た。

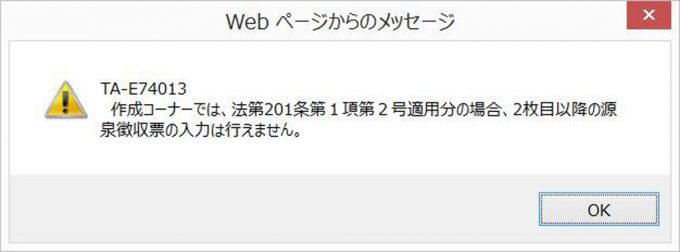

「TA-E74013 作成コーナーでは、法第201条第1項第2号適用分の場合、2枚目以降の源泉徴収票の入力は行えません」

2つのエラーを見比べると、法第201条第1項第2号適用分であってもなくても、2枚目・他社分の退職手当は入力できないと解釈できる。これでは作業が進まない。

機構の徴収票入力はエラー続出

念のため中小機構の源泉徴収票に出ている数値をそのまま入力してみると、また別のエラーが発生した。

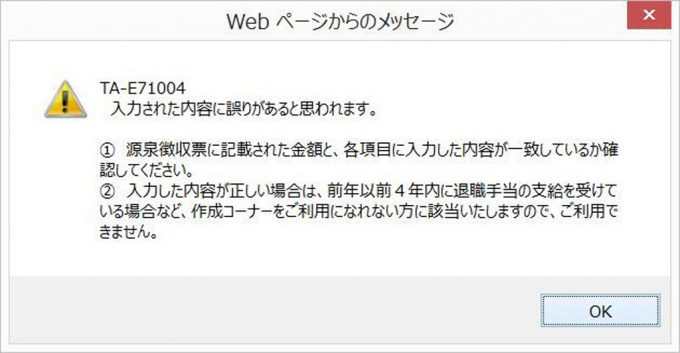

「TA-E71004 入力された内容に誤りがあると思われます」

画面に出ている「②前年以前4年内に退職手当を受けている場合…」というのは該当しない。

原因を調べると、控除額に対する勤続年数がずれているからだとわかった。

- 退職所得控除額…会社の勤続年数から計算された金額

- 勤続年数…小規模企業共済の加入期間(実際の勤続年数より短い)

ためしに徴収票記載の年数ではなく会社の勤続年数に変えると、上記のエラーは回避できた。「作成コーナー」では細かい計算ミスもちゃんとチェックされているようだ。

しかし「入力修了(次へ)」ボタンを押すと、すかさず次のエラーが出る。

「TA-E74004 法第201条第1項第2号適用分の場合、源泉徴収票の適用欄に記載されている他の退職手当等に関する入力を行ってください」

中小機構の源泉徴収票を見ると、摘要欄には何も書かれていない。

ここで再び手が止まった。

確定申告書等作成コーナーでは複数の退職所得源泉徴収票を入力できない。そもそも中小機構の源泉徴収票はエラー続出で、受け付けてもらえそうにない。

国税庁に問い合わせて原因判明

さすがに無理っぽいので、国税庁の問い合わせ窓口に上記のエラーコードを添えて質問してみた。すると以下のような回答をいただけた。

お問い合わせいただきましたが、確定申告書等作成コーナーのご利用になれない方に掲載のとおり、「所得税法第201条第1項第2号適用分の源泉徴収票がある方で、退職所得の源泉徴収票が2枚以上ある方」は、確定申告書等作成コーナーはご利用いただけません。

(…中略…)

ご利用者様の場合、e-Taxソフトでなら、作成が可能となりますので、e-Taxソフトのご利用をご検討ください。

リンクが張られていたウェブページの説明を読むと、確かに上の条件を満たす場合は「確定申告書等作成コーナー」が利用できないらしい。

2020年2月現在は「ご利用ガイド」でなく「よくある質問」の方に、こっそり注釈が記載されている。

(注) 所得税法第201条第1項第2号適用分の源泉徴収票がある方で、入力する源泉徴収票が2枚以上ある場合は、確定申告書等作成コーナーはご利用になれません。

なるほどマニュアルをよく読めば、「作成コーナー」のウェブサイトでは最初から無理な手続きだったのだ。

e-Taxソフトにデータを引き継げない

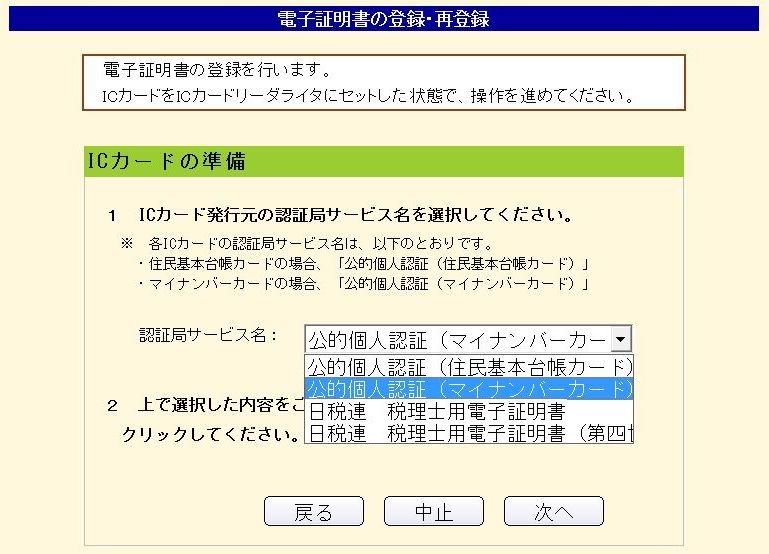

国税庁で指示されたとおり、e-Taxソフトというのをダウンロードしてパソコンに入れてみた。

ソフト本体をインストールしてからも、最新版へのアップデートやモジュール追加でセットアップに時間がかかる。

ざっと中身を確認したところ、先に「作成コーナー」でつくったデータは引き継げないようだ。

昨年は会社を退職したこともあって確定申告の中身が異様に複雑。さすがにいちからやり直すのは面倒な気がして、いったん作業をあきらめた。

作成コーナーの手続きだけでも、マイナンバーカードや利用者識別番号の認証で数日費やした。専用ソフトを使って電子申告する場合も、同じトラブルが起きそうに思われる。

もしe-Taxソフトでもエラーが起こったら、最終的に税務署に行って相談しながら手書きすることになるだろう。ここまできたら電子申告にこだわらず、直接出頭した方が早い気もする。

所得税法第201条第1項第2号適用分とは

税務署に行く前に、念のため退職所得の仕組みを復習してみた。

そもそも中小機構の源泉徴収票に書かれていた、「所得税法第201条第1項第2号適用分…」というのは一体なんなのだろう。

国税庁のウェブサイトで調べると、次のような説明が見つかった。

②「区分」欄の中段(「法第201条第1項第2号適用分」)

その年中に既に他から退職手当等の支払を受けている旨の記載がある「退職所得の受給に関する申告書」を提出した受給者に係る退職手当等

どうやら給与を2か所以上からもらっている場合と同様に、退職所得も複数あると手続きが煩雑らしい。

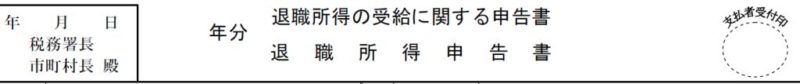

退職所得の受給に関する申告書

退職時に作成した書類を見直すと、確かに「退職所得の受給に関する申告書」というのはつくってあった。これに勤続期間や勤続年数だけ記入して、中小機構に提出したようだ。

そして中小機構のウェブサイトには以下の説明が記載されていた(※2020年2月現在、該当ページは削除されている)。

共済金、準共済金、および退職所得扱いとなる解約手当金をお支払いする際、税金を差し引いて支給しますので、原則、確定申告をする必要はありません。ただし、共済金を請求する際に『退職所得申告書』に記入して提出する必要があります。

共済金(解約手当金)を請求する際、すでにほかから退職金が支給されていた場合、合算して源泉徴収税額を計算することになりますので、源泉徴収票を提出していただくこととなります。

そういえば「退職所得の受給に関する申告書」と一緒に、会社側の源泉徴収票原本も機構に郵送した気がする。半年前にバタバタ作業したので、すっかり忘れてしまっていた。

すると手元にある会社の退職所得・源泉徴収票は控えのコピー。そもそも確定申告に使うべきでなかった資料といえる。

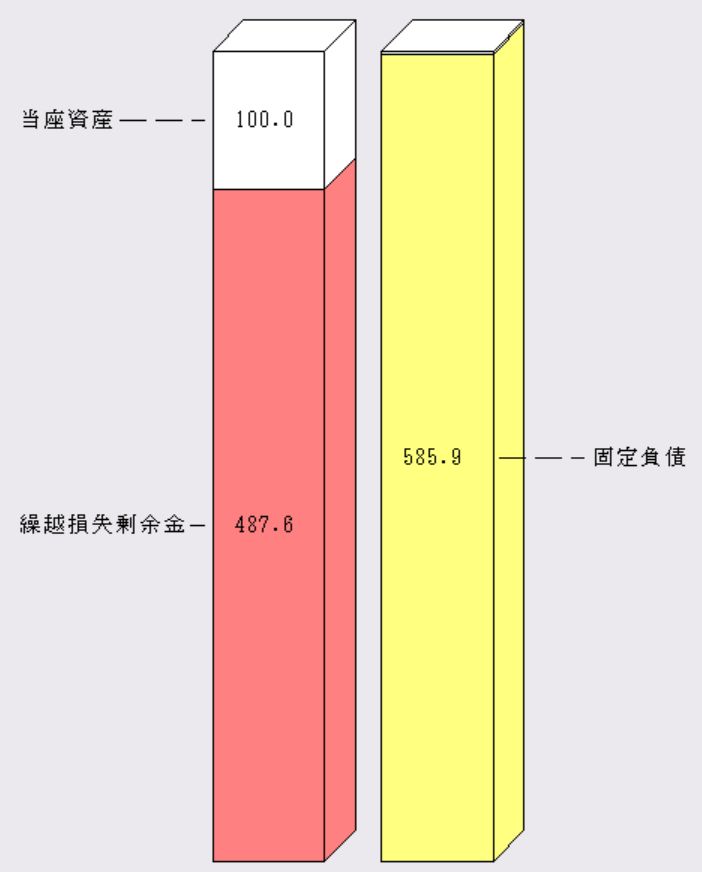

中小機構から送られてきた源泉徴収票を確認すると、どうも支払金額(解約手当金)に対して徴収税額が大きすぎる。会社の方で引かれた税額に比べ、割合でいうと2倍以上多く取られている。

まさか2つある退職手当に対して、二重に税金が引かれているのではなかろうか。

複数の退職所得・源泉徴収額を再計算

念のため会社と機構、退職手当の合計額から税額を検算してみた。さいわい退職金に関する所得税の計算はそれほど難しくない。

勤続年数(1年未満は切り上げ)から退職所得控除額を求め、残額をさらに1/2にして1,000円未満を切捨て。これが課税退職所得で住民税計算のベースにもなる。速算表で税率と控除額を求めて102.1%をかけたものが源泉徴収額だ。

慎重に計算したところ、会社と中小機構の徴収額は間違いなかった。後から計算されたらしき中小機構の分は、両者の退職金・解約手当金を合算した税額から、会社の徴収分を引いた金額に一致した。

要するに退職金の支給元は2つあるが、退職所得控除額(20年以下なら40万×勤続年数)は両者を合算して「一度しか」適用されない。つまり機構側の徴収票にも勤続年数・控除額は書かれているが、2回目の税額計算には考慮されていないのだ。

これが会社より機構の徴収額が大きく見えていた理由だった。

入力するのは機構側の徴収票1枚のみ

仕組みがわかれば国税庁ウェブサイトからでも、正しい税額を確定申告できるように思う。再び「作成コーナー」の退職所得ページを開いて作業をやり直す。

会社の退職所得・源泉徴収票は原本を中小機構に送ったため、手元にないことになる。入力するのは中小機構で清算済みの源泉徴収票1枚でいいことになる。

退職所得の1件目で「所得税法第201条第1項第2号適用分」を選択して、中小機構の分を入力。

退職金が複数ある場合、勤続年数は国税庁Q&Aにより「いずれか長い期間」が計算根拠になる。そのため共済の加入期間より長い、会社の勤続年数を入れる。

中小機構から発行された源泉徴収票の(摘要)は空欄。ここに提出済みの会社側情報を記載すればよいと推測される。

会社の源泉徴収票コピーを見ながら、摘要欄に支払者・支払金額・源泉徴収額・勤続年数(期間)を転記。

これで「作成コーナー」からエラーなしで申告書を作り直すことができた。分離課税用の第三表においても、退職所得と税額は検算したとおりに自動計算されている。

マイナンバーカードを用いた電子申告・再提出も、1回目と同じくスムーズに完了できた。

中小機構の源泉徴収票は不親切

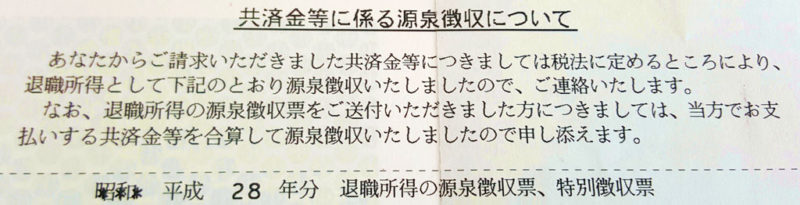

あらためて中小機構から届いた源泉徴収票を見直すと、上の方にこう書かれていた。

なお、退職所得の源泉徴収票をご送付いただきました方につきましては、当方でお支払いする共済金等を合算して源泉徴収いたしましたので申し添えます。

ただし書きはあったが、中小機構の源泉徴収票は相当わかりにくい。

勤続年数=共済の掛金納付年数になっているが、退職所得控除額自体は機構に申告した会社の勤続年数から計算されている。結果的に支払金額<控除額となっていたので、そもそも源泉徴収は生じないはず。

摘要欄にも計算根拠の説明がなく、2つの源泉徴収票を合算・再計算してみないと、このからくりには気づかなかった。しかも「摘要→適用」と漢字が間違っていたりして、いい加減な源泉徴収票だ。

退職しても確定申告は必須でない

混乱が生じた理由は中小機構の説明不足。一生に何度もない退職所得の申告に関して、明らかに不親切すぎる。

所得税法201条の区分からして、素人には理解不能だった。世の中大半の人は自分で確定申告せずに、会社を退職した年は税理士に依頼したりするのだろうか。

さいわい退職時に正しく手続きしていれば、税額は過不足なく徴収されて追納も還付も生じない。このままスルーしても、税務署から連絡が来ることはなかっただろう。

そもそも普通のサラリーマンなら、退職金をもらっても確定申告は必須でない。勤め先に「退職所得の受給に関する申告書」さえ提出していれば、あとは勝手に分離課税してもらえる。

その後いろいろ考えて、新しく設立した合同会社の役員として小規模企業共済に再加入した。また何十年か後になれば、今回学んだ退職所得の知識が役に立つこともあるだろう。

作業の省力化を考えれば、税金の徴収は中小機構に任せて確定申告せずに済ませるのが簡単。退職金にかかる税金の計算は簡単なので、検算して間違いなければそれでOKといえる。