個人事業と法人、保険料に関してはどちらが有利なのだろうか。税金や設立手続きの違いはわかりやすいが、「健康保険・年金まで含めたトータルコスト」というのは計算が複雑だ。

個人事業に比べて法人は「給与所得控除、出張手当の経費化、有限責任」などのメリットがある。しかし法人化してもたいして売上が立たないなら、法人住民税均等割7万のオーバーヘッドが響いてくる。

一方、国民健康保険・国民年金についてあらためて調べてみると、所得が低い場合はどちらも軽減措置があるとわかった。これに関しては個人事業でしか受けられないメリットだ。

保険料・税金の面で毎年かかる最低コストを比較してみると、(売上・所得がきわめて低いなら)法人より個人事業の方が圧倒的に有利と判明した。

法人なら赤字でもかかる均等割7万

個人的には資本金1円でもいいから合同会社を立ち上げて、赤字をキープしつつ給与・通勤手当63,000円未満の最低1等級で社会保険に加入するのがベストだと思っていた。

フリーランス2年目でようやく所得を完全コントロールできるようになり、計画通り給与を最低額に抑えて所得ゼロ。保険料をミニマム化。個人としては、無所得でも発生する住民税分だけ5,000円の課税で済ませることができた。

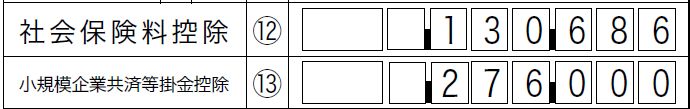

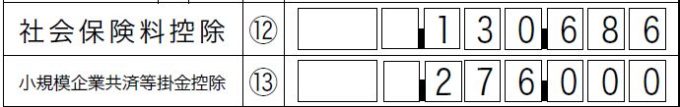

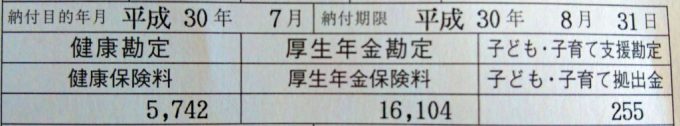

社会保険料はたまに値上がりしたり変動もあるが、昨年の確定申告では社会保険料の個人負担分(折半額)控除が130,686円。会社負担分も含めた全額では、その2倍の約26万円、プラス「子供・子育て拠出金」が数千円程度加算される。

これに確定拠出年金の掛金マックス276,000円と基礎控除380,000円を含めて786,686円の所得控除。各種控除を適用する以前い、給与所得控除のみで所得ゼロ。まるまる余った上記の控除分は、株式投資の利益と相殺できた。ここまでは目論み通りといえる。

一方、法人の問題点は赤字でも7万円の住民税均等割が発生する点だ。個人事業より経費をコントロールできる部分が大きいので、売上が大きければこの7万は誤差の範囲とみなせる。しかし法人化しても稼ぎが少なく赤字・欠損金が積み上がるだけなら、毎年7万の固定費は馬鹿にならない。

個人事業なら保険料の軽減措置あり

所得ゼロでも社会保険料は変わらないが、国民健康保険・国民年金ならそれぞれ軽減・減免措置がある。

国民健康保険は世帯所得33万円以下だと7割軽減され、自治体によって変動はあるがおおむね年間2万円以下に抑えられる。法人の社会保険料であれば、1等級でも会社・個人分合わせて年間7万円くらい納付が必要になる。

一方、国民年金の方は前年度の所得によらず定額なので、法人の厚生年金保険料より高くなることはない。また、全額免除の基準も扶養0人なら前年所得57万以下。国民健康保険の軽減より、判定基準はゆるい。

国民年金全額免除でも1/2受給できる

国民年金の全額~1/4免除を受けると、将来受給できる老齢基礎年金の額が減ってしまう。逆に驚いたのは、まったく年金を納めなくても「国庫負担で」老後に1/2年金をもらえるという事実だ。

フリーで無収入の人なら、間違っても未納で済ませず全額免除してもらうべきだろう。2009年3月までは全額免除だと1/3しか年金をもらえなかったが、それ以降は1/2もらえるよう、ルールが緩和されたようだ。

もし国の年金制度を徹底的に信用しないなら、所得を抑えて国民年金全額免除を受けるのがベストといえる。国民年金は免除を受けつつ、余剰資金はDCでも何でも駆使して、自前で運用すればいい。

まるで社会保障に対するハンガーストライキのようだが、それでも国が半額負担して年金をもらえるというのは不思議だ。

最低等級なら厚生年金=国民年金

世間一般で年金制度の不条理が議論されるのは、主に厚生年金2階建て部分。年金システム自体が一気に崩壊してしまうわけではない。

厚生年金に関しては、すでに一定年齢から下は2階建て部分の大半が払い損=掛け捨てといえる状況。サラリーマンで強制徴収されるのでなければ、わざわざ給与を増やして(等級を上げて)納める気になれない。

国民年金と厚生年金を比較して気になったのが、こちらのサイトで「厚生年金保険料の半分は税金」と喝破されている点だ。保険料ベースで個人事業と法人の負担を比較している、貴重な情報源といえる。

これが事実なら、法人で社会保険に加入するデメリットがさらに増える。例えば東京都で報酬月額93,000円未満なら、厚生年金保険料は会社負担分も合わせて月額16,104円。もしこれの半額が税金として国民年金の赤字分に補填されたりするなら、同額でも厚生年金は圧倒的に不利ということになる。

調べたところ、厚生年金とは内部に国民年金を含むシステムで、将来もらえる老齢基礎年金の部分は変動しないとわかった。1等級の最低額で厚生年金を納め続ければ、2階建ての老齢厚生年金は微々たる額になるが、基礎年金部分はしっかりもらえる。

「厚生年金保険料の半分は税金」という表現は誤解を招くので、正確には「厚生年金保険料の老齢厚生年金は税金」といった方がいいだろう。「厚生年金でも最低等級なら、実質的に国民年金と変わらない」ともいえる。

所得ゼロなら個人事業の方が有利

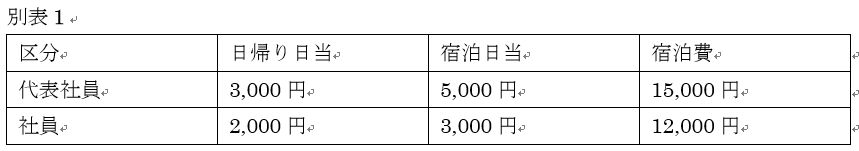

上記サイトの計算法で「所得金額0円の税金・保険料負担額」を試算してみた。1,000円未満の金額は適当に丸めてある。市区町村の違いや40歳以上の介護保険料も面倒なので考慮していない。赤字法人(所得税・事業税ゼロ)の前提で、税金と保険、トータルいくらかかるかというアバウトな比較だ。

- 個人事業主の場合(年額)

住民税5,000円(均等割)+国民健康保険18,000円(7割軽減)+国民年金0円(全額免除)=合計23,000円(ただし将来もらえる年金は半減) - 法人社長の場合(年額)

住民税5,000円(均等割)+法人住民税70,000円(均等割)+健康保険68,000円(1等級全額)+厚生年金193,000円(1等級全額)+子ども・子育て拠出金3,000円=合計339,000円

所得ゼロなら個人事業で軽減・全免制度を駆使した方が、316,000円も年間負担が少ないという試算になった。

健康保険の方は個人でも法人でも掛け捨てなので、掛金は少ないに越したことはない。そのため個人事業で7割軽減を受けられるメリットは大きい。

しかし前年度所得が大きければ、逆に個人事業の方が保険料は高くつく。法人なら自分への給与支払額を抑えて、意図的に最低等級維持することもできる。どちらが有利かは、売上・所得の見込み次第という感じだ。

一方、国民年金を全額免除してもらうと将来もらえる老齢基礎年金は半額になる。もし長生きする場合は、普通に納付した方がお得ともいえる。逆に早死にして年金を取りっぱぐれそうな予感がするなら、国民年金全額免除を選ぶ方が有利だ。

やり玉に挙げられている厚生年金のリターンはどんどん目減りすると思うが、基礎年金の受給額は当面安泰だろう。万が一基礎年金に手が入ったら、全国の自営業有権者が黙っていない。

公務員の保険・年金制度

あらためて年金制度を調べていると、公務員の共済年金がいちばん有利と思われる。しかし企業年金に相当する3階建て部分があった共済年金は、2015年の制度改革で廃止され、厚生年金に一元化されてしまった。

公務員の兼業は法律で禁止されていたが、「公益的活動」に限っては容認される時代になってきた。どこまで許されるかわからないが、公務員として保険・年金に加入しつつ、法人の立場で節税することができたら、ベスト・ソリューションになりそうだ。

会社が保険料半額負担してくれるありがたみ

なんだかんだ言っても保険料のトータル負担で考えると、会社が半額負担してくれる会社員は恵まれている。実質的に給与10~15%アップと考えてもいいくらいだ。その事情も含めて考えると、一概にサラリーマンだけが税金搾取されているとは思えない。

逆に会社側としては、従業員を雇って保険を肩代わりするのは大きな負担だ。事業が拡大しても、できるだけ雇用契約は避けて外注で済ませたい気持ちはわかる。

世の中税金のことばかりが話題になるが、iDeCoや各種の共済でも効果が及ばない隠れコストが社会保険料。会社員の場合は課税対象外の通勤手当まで等級算定に含まれていたり、不思議なルールで運用されている。

真の巨悪は国税庁でなく厚生労働省という噂もある。国民年金の納付率は6割しかないが、世の中の賢い人たちは、意図的に所得を抑えて全額免除を選んでいるのかもしれない。